Conclusions du Comité d'investissement du 10 novembre 2022

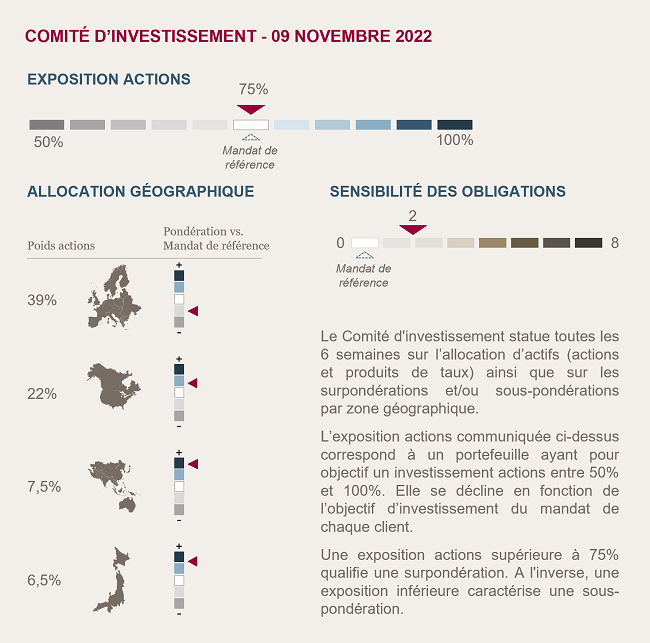

Nous maintenons notre exposition aux actions

L’évolution des taux et les perspectives d'inflation continuent de focaliser l’attention des investisseurs. Le chiffre d’inflation aux États-Unis pour le mois d’octobre est rassurant quant aux dynamiques sous-jacentes, mais demande à être confirmé dans les mois qui viennent pour imprimer une vraie tendance.

Par leur action, les banques centrales réussissent à maintenir sous contrôle les anticipations d’inflation des agents économiques. L’annonce par la Fed de hausses de taux directeurs qui seront de moindre ampleur est une bonne nouvelle. L'incertitude demeure néanmoins quant au taux terminal et la durée durant laquelle il faudra le maintenir à ce niveau.

En baisse en moyenne de 10% depuis le début de l’année, les marchés actions offrent une relative résistance malgré les vents contraires. Beaucoup de risques potentiels se sont concrétisés avec les hausses brutales de taux, la crise des LDI en Angleterre, la coupure du gaz Russe, l’inflation supérieure à 10%, la dégradation des perspectives de croissance et la baisse des perspectives bénéficiaires des entreprises.

Ces risques maintenant intégrés par les investisseurs, la perspective d’une baisse supplémentaire de grande ampleur sur les marchés actions nous semble plus limitée. C’est pourquoi nous maintenons notre exposition aux actions stable.

Nous restons prudents sur les obligations

Face à une inflation toujours vivace, la BCE n’a pas fini d’augmenter ses taux directeurs et devrait commencer à réduire son bilan l’année prochaine. C’est pourquoi, même si les rendements offerts par la classe d’actifs retrouvent de l'attractivité, il nous semble encore prématuré d’augmenter la sensibilité de nos portefeuilles. Nous conservons une maturité cible moyenne de 2 ans.

De plus, la dégradation de la conjoncture pourrait entraîner une augmentation des risques de crédit sur les obligations d’entreprises les moins bien notées. C’est pourquoi nous investissons sur des émetteurs de bonne qualité dont le rating moyen est BBB+/A-.

Environnement économique et de marché

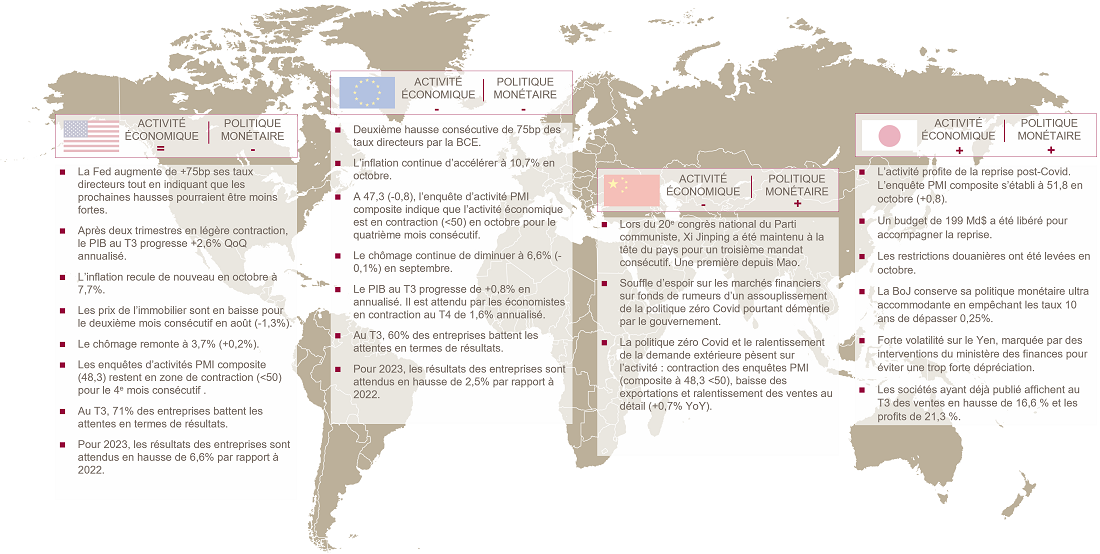

Ralentissement du resserrement monétaire aux États-Unis

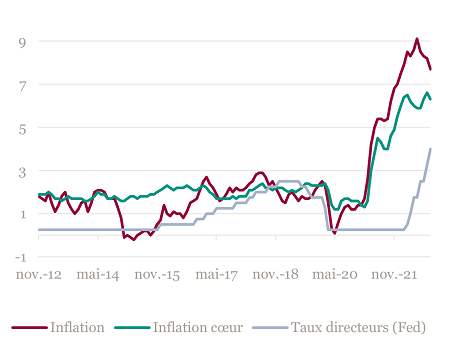

Pour la quatrième fois consécutive, la Fed a augmenté ses taux directeurs de 75bp. La nouvelle fourchette est dorénavant de 3,75-4%. Pour la suite, sans préjuger du taux terminal, elle a prévenu que les hausses pourraient être de plus faible ampleur. Elle souhaite évaluer l’impact sur l’économie de ses hausses passées.

S’il est trop tôt pour parler d’un arrêt du resserrement monétaire, c’est un premier pas qui est de nature à rassurer les investisseurs d’autant que l’inflation commence à se retourner. En octobre, l'inflation totale recule à 7.7% (-0.5pt) contre 7.9% attendu et l’inflation cœur à 6.3% (-0.3pt) contre 6.5% attendu.

Inflation et taux directeurs - Sur les 10 dernières années

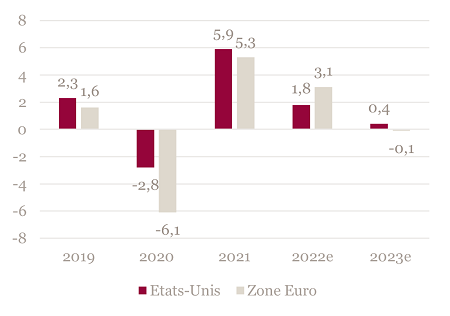

Dans le même temps, l’activité économique reste solide. Au T3 le PIB américain est en croissance de 2,6% annualisé et il est attendu à +0,6% au T4.

Croissance du PIB - Sur les 3 dernières années

Néanmoins certains indicateurs économiques américains montrent des signes de fragilité : l’enquête d’activités PMI est en zone de contraction (48,3<50), le taux de chômage progresse à 3,7% (+0.2%) et les prix de l’immobilier baissent en août pour le deuxième mois consécutif (-1,3%).

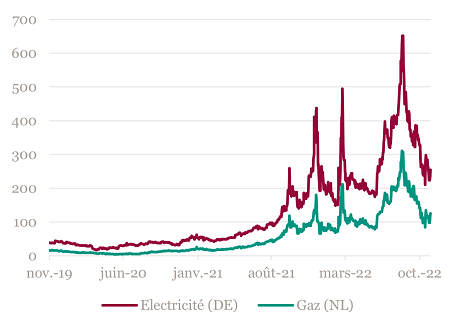

Europe : répit sur les prix du gaz et de l’électricité

En Europe, l’inflation continue de surprendre à la hausse. En octobre, elle établit un nouveau record à 10,7%. Avec le repli des prix du gaz et de l’électricité, les prochaines publications pourraient être en recul. Depuis le mois d’août, le prix du gaz a été divisé par trois grâce aux températures clémentes et les niveaux de stockage élevés. Néanmoins, depuis le début de l'année, la hausse est de 90%.

En attendant, pour la BCE, il n’y a aucune raison d’infléchir son action. Lors de sa dernière réunion de politique monétaire, elle a relevé ses taux de 75bp pour la deuxième fois consécutive et les discussions sont en cours concernant la réduction de la taille de son bilan. Cette dernière devrait prendre la forme d’un non-réinvestissement des obligations arrivant à échéance sans ventes sèches.

Malgré la crise de l’énergie et la guerre en Ukraine, l’activité économique européenne reste résiliente : le taux de chômage baisse de nouveau en septembre à 6,6% (-0.1%) et le PIB croît de +0.2% QoQ au T3. Finalement, en 2022, la croissance est attendue supérieure à 3%. En 2023, avec la politique monétaire de plus en plus restrictive et des enquêtes d’activités PMI en zone de contraction (S&P PMI à 47,3<50), la croissance est estimée en moyenne en recul de 0.1% par les économistes.

Prix du gaz et de l’électricité - Depuis 3 ans sur les marchés des futures 1 mois

La politique zéro-covid chinoise en question

En Chine, un vent d’espoir a soufflé sur les marchés financiers sur fonds de rumeurs d’un assouplissement de la politique zéro-Covid. Malgré les démentis des autorités, le rebond est de presque 20% depuis le début du mois de novembre.

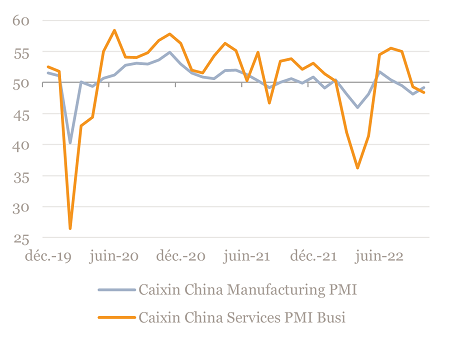

Enquêtes d’activité en Chine - En croissance si supérieur à 50

Néanmoins, l’activité économique reste fragile : les enquêtes d’activités PMI sont en zone de contraction (<50), le nombre de cas Covid repart à la hausse, le marché de l’immobilier est fragile (défaut du promoteur Cifi), la demande extérieure ralentie (exportation en baisse de 0.3% YoY) et la consommation domestique a du mal à repartir (ventes au détail en hausse de seulement +0.7% YoY).

La reprise se poursuit au Japon

L’économie japonaise profite toujours d’une reprise post-Covid décalée. L’enquête PMI culmine à 51,8 et les ventes au détail progressent de 4.5% en septembre. L’activité devrait continuer d’être solide avec la levée des restrictions frontalières en octobre et un nouveau plan de relance, 199 Md$, a été libéré par le gouvernement pour accompagner la reprise.

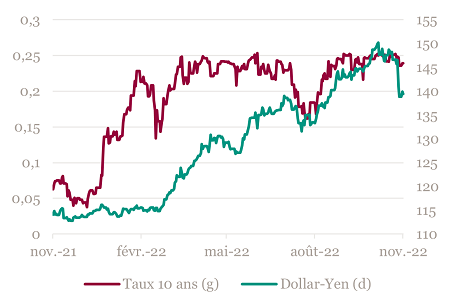

Taux 10 ans au Japon et Yen - Depuis trois ans

Sur le marché des changes, le ministère des finances, continue de défendre le Yen afin de limiter sa dépréciation avec des achats totaux de 43Md$ en octobre.

La BoJ continue d’être à contre-courant des principales banques centrales mondiales en maintenant une politique monétaire ultra-accommodante. Le contrôle de la courbe de taux est toujours actif avec une cible à 0,25%.

Marchés

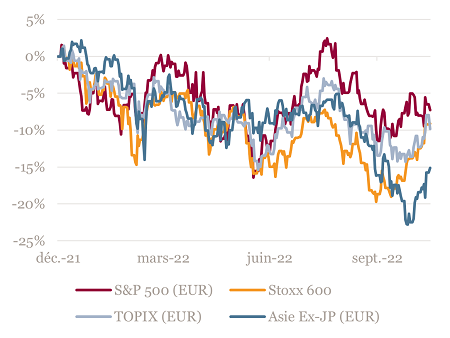

Malgré les vents contraires (taux en hausse, inflation, guerre en Ukraine…), les actions offrent une relative résilience. Depuis le début de l’année le MSCI AC World est en baisse de 10%. Par rapport au point bas observé fin septembre, il rebondit de 12% avec la perspective d’un ralentissement du resserrement monétaire aux États-Unis.

Performance des marchés actions - Depuis le début de l’année en Euro

Avec la dégradation des perspectives économiques, les taux à 10 ans se stabilisent au-dessus de 2% en Allemagne et autour de 4% aux États-Unis. Les taux courts restent sur leur tendance haussière par l’action des banques centrales. Les taux à 3 mois s’approchent du seuil de 1,5% en Allemagne et de 4,25% aux États-Unis.

A retenir par zone géographique

Achevée de rédiger le 15 novembre 2022

Source Bloomberg - Mansartis au 15 novembre 2022

Les informations chiffrées contenues dans cette note sont issues en partie de sources externes considérées comme fiables. Toutefois, Mansartis ne saurait garantir leur caractère complet, exact et à jour.

Cette note n’est pas destinée à être distribuée ou utilisée par des personnes physiques ou morales ressortissantes ou résidentes d’un État, d’un pays ou d’une juridiction dans lesquels les lois et réglementations en vigueur interdisent sa distribution, sa publication, son émission ou son utilisation. Mansartis rappelle que tout investissement comporte des risques pouvant se traduire par des pertes financières. Dès lors, il est recommandé de se rapprocher de son conseiller au préalable de tout investissement.