Conclusions du Comité d'investissement du 14 septembre 2023

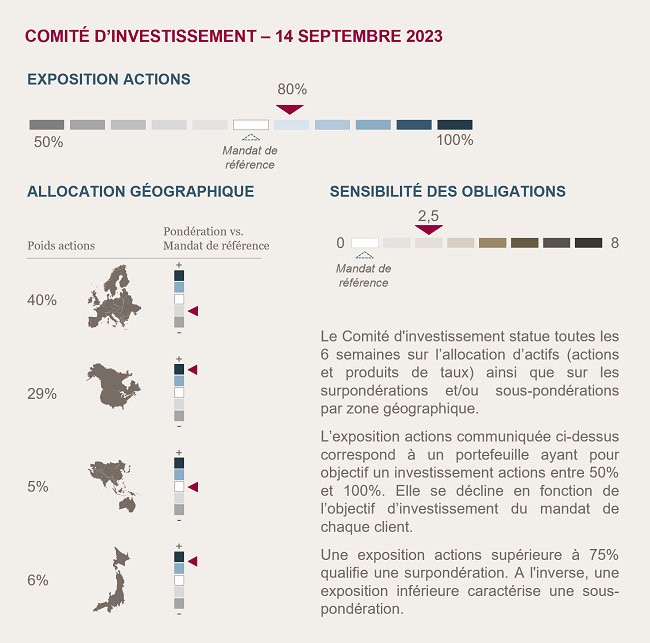

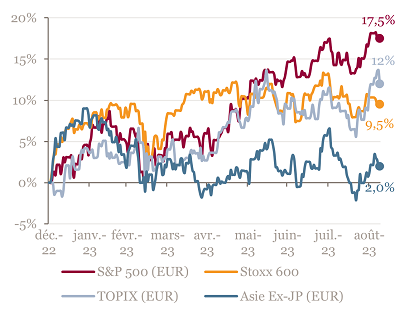

Nous réduisons notre exposition actions à l'Asie au profit des États-Unis

Il y a peu, réduire l'inflation au moyen d'un resserrement monétaire aussi rapide, tout en évitant une récession profonde, était perçue par les observateurs comme un défi difficile à relever. A présent, le pari des banquiers centraux semble sur le point de se concrétiser.

Avec l'épuisement de l'épargne accumulée pendant la pandémie, l’augmentation du coût des crédits et la fin du moratoire sur les prêts étudiants, la question de la capacité du consommateur américain à rester le moteur économique du pays se pose désormais. Nous conservons un scénario positif en raison du taux de chômage bas, des augmentations salariales qui préservent le pouvoir d'achat et du soutien structurel apporté par les plans gouvernementaux tels que l’IRA.

En termes d’inflation, nous maintenons nos anticipations d’un reflux graduel alimenté par le ralentissement économique, la résorption des problèmes d'approvisionnement et le refroidissement du marché immobilier. Le rebond récent du pétrole, dû aux coupes de production de l’OPEP, nous semble peu durable dans un contexte de croissance économique moins soutenue.

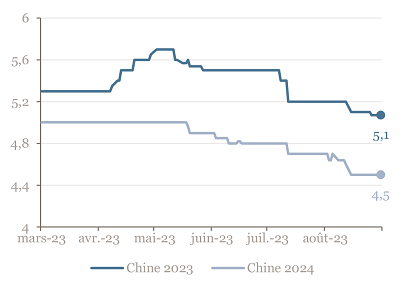

En Chine, la consommation ne connaît pas le rebond espéré, le marché de l'immobilier demeure problématique et la timidité des mesures de relance du gouvernement déçoit. La Chine est confrontée à des défis structurels, tels que les questions démographiques ou un interventionnisme de l’Etat dans les gouvernances d’entreprises. C'est pourquoi nous avons décidé de réduire notre exposition à cette zone.

Dans l’ensemble, nous maintenons notre surpondération aux marchés actions en nous appuyant sur les hypothèses d’une désinflation qui se poursuit, d’un ralentissement économique sans récession profonde et d’un resserrement monétaire proche de son terme.

Nous confirmons notre stratégie sur les obligations

Le marché du crédit n'a que peu évolué durant l'été et les niveaux actuels continuent d'offrir des points d'entrée attractifs. Nous continuons de privilégier les émetteurs de très bonne qualité (BBB+/AA-) tout en continuant d’augmenter légèrement la maturité moyenne (2,5 ans) des obligations en portefeuille.

Environnement économique et de marché

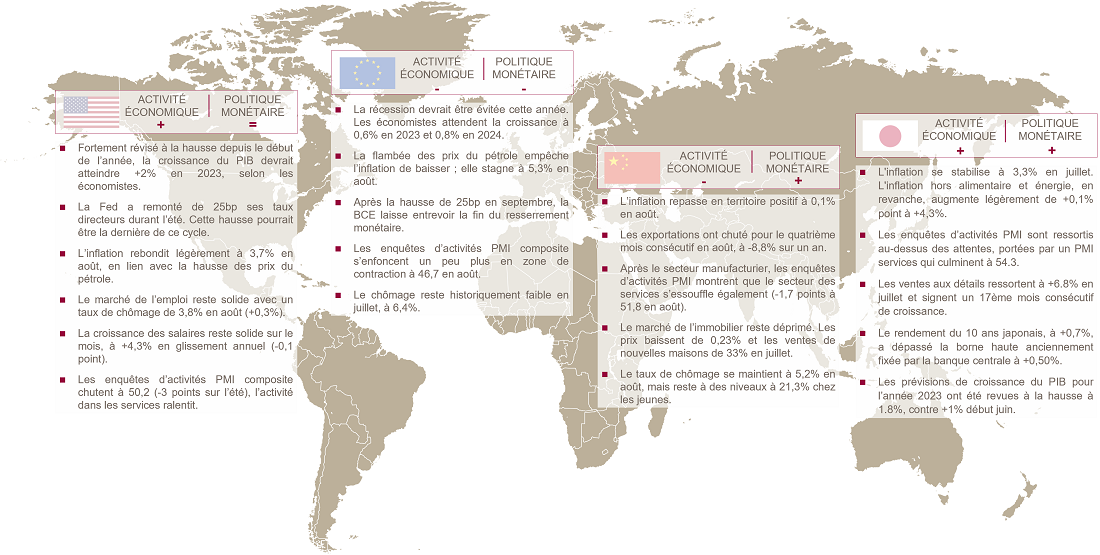

Forte résilience des États-Unis

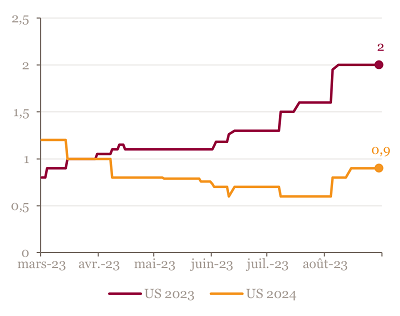

L’économie américaine profite de la résistance du consommateur et de l’investissement non résidentiel grâce aux plans gouvernementaux comme l’IRA. Malgré une légère augmentation du taux de chômage de 0,3%, celui-ci demeure historiquement bas à 3,8%. La croissance du salaire horaire (+4,3%) permet au pouvoir d’achat des consommateurs de se maintenir dans un contexte désinflationniste. Cependant, le fléchissement des enquêtes d’activité (-1,8pt pour les PMI Markit à 50,2) ainsi que la dégradation des conditions de crédit (taux en hausse et volume en baisse) signalent une modération à venir de l’activité. C’est pourquoi les économistes anticipent une activité en ralentissement à +0.9% en 2024 contre +2% en 2023.

Croissance attendue aux États-Unis

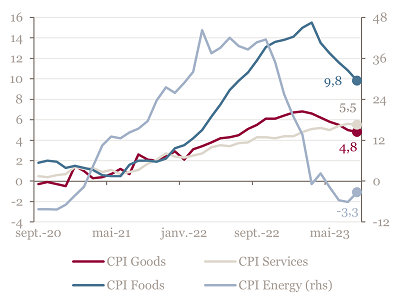

Durant l’été, la Réserve Fédérale a de nouveau augmenté ses taux directeurs de 25bp les portant à 5,5%. Cette augmentation pourrait être la dernière de ce cycle grâce à la bonne tendance observée sur l'inflation. Seul le rebond récent du pétrole, motivé par les coupes de production de l’OPEP, pourrait remettre en cause cette dynamique. Néanmoins cette hausse nous paraît peu soutenable dans un contexte de fléchissement de la demande lié au ralentissement économique mondial. Par ailleurs, toutes les autres composantes de l’inflation sont en retrait grâce à la résorption des problèmes d'approvisionnement, le refroidissement du marché immobilier et le contexte économique moins dynamique.

Ralentissement en Europe

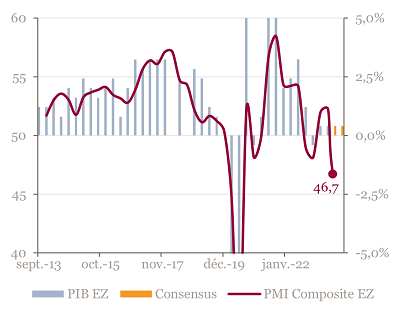

En Europe, le contexte économique est plus sombre. Bien que la récession devrait être évitée cette année, les ménages ont été durement touchés par le choc énergétique, la politique budgétaire est plus restrictive, et le climat des affaires montre une nette baisse.

Enquête d’activité & croissance européenne

Ainsi le PMI composite s'enfonce un peu plus en zone de contraction à 46,7 en août. Les économistes prévoient une croissance de seulement 0,6% en 2023, nettement en deçà du potentiel estimé à 1,5% pour la Zone Euro par la Commission européenne. Malgré ces perspectives économiques délicates, il est encourageant de constater que le taux de chômage demeure exceptionnellement bas à 6,4% en juillet.

Décomposition de l’inflation en Europe

À l'instar des États-Unis, même si l'inflation demeure bien au-dessus de la cible (5,2% en août), la BCE semble envisager la fin des hausses des taux directeurs. Cette perspective est motivée par la tendance baissière de l'inflation et la modération des indicateurs économiques. La banque centrale rappelle néanmoins que ses décisions continueront d'être guidées par les données économiques disponibles.

Pessimisme sur la Chine

La reprise économique post-pandémie demeure en deçà des attentes. Avec des ventes au détail en hausse de 4,6% sur un an, les dépenses des ménages peinent à retrouver leur dynamisme d’avant Covid. Le secteur immobilier reste déprimé, les prix enregistrent une baisse de 0,23% en juillet et les ventes de nouvelles maisons neuves sont en repli de 33%. Face à ces défis, les investisseurs sont déçus par l’ampleur des mesures de soutien mises en œuvre par le gouvernement. La capacité du pays à atteindre l'objectif de croissance fixé à 5% par le gouvernement est de plus en plus remise en question et les économistes revoient à la baisse leurs prévisions.

Croissance du PIB attendue en Chine

Japon

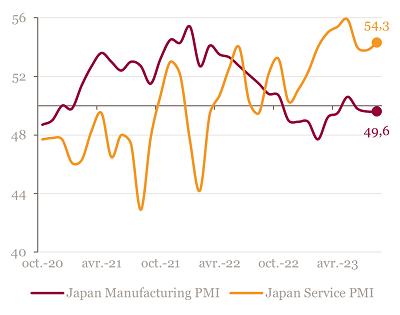

L'économie japonaise se démarque par sa robustesse en raison notamment de la réouverture post-Covid décalée par rapport aux autres grandes économies.

Les enquêtes d’activités PMI sont ressorties au-dessus des attentes, portées par les services à 54.3. En outre, les ventes aux détails ressortent à +6.8% en juillet marquant le 17ème mois consécutif de croissance.

Enquête d’activité PMI au Japon

Sur le plan monétaire, l'assouplissement du contrôle des taux des obligations d'État (YCC) pose les premiers jalons d'un retrait graduel de la politique ultra-accommodante. Cette transition pourrait permettre d’atténuer la pression baissière sur le Yen après des années de mesures expansionnistes.

Marchés

Depuis le début de l'année, les marchés actions sont portés par le ralentissement des hausses des taux annoncé par les banques centrales américaine et européenne. Les marchés américains surperforment les autres zones grâce aux grandes entreprises de la tech américaine et de meilleur fondamentaux économiques. En revanche, les actions chinoises subissent les conséquences d'une reprise économique jugée trop timide par rapport aux attentes.

Performances des marchés en 2023

Sur les marchés obligataires, la tendance haussière des taux des obligations d’Etat se poursuit, favorisée par un contexte économique qui s’avère plus favorable que prévu. La réduction des bilans des banques centrales (“Quantitative Tightening”) se déroule également sans heurter excessivement le marché. Au global, grâce au portage attractif, les obligations d’entreprise « Investment Grade » affichent une performance de 3% et celle en catégorie spéculative (High Yield) de 6,2% depuis le début de l’année.

A retenir par zone géographique

---

Achevée de rédiger le 20 septembre 2023

Source Bloomberg - Mansartis au 14 septembre 2023

Les informations chiffrées contenues dans cette note sont issues en partie de sources externes considérées comme fiables. Toutefois, Mansartis ne saurait garantir leur caractère complet, exact et à jour.

Cette note n’est pas destinée à être distribuée ou utilisée par des personnes physiques ou morales ressortissantes ou résidentes d’un État, d’un pays ou d’une juridiction dans lesquels les lois et réglementations en vigueur interdisent sa distribution, sa publication, son émission ou son utilisation. Mansartis rappelle que tout investissement comporte des risques pouvant se traduire par des pertes financières. Dès lors, il est recommandé de se rapprocher de son conseiller au préalable de tout investissement.