Conclusions du Comité d'investissement du 13 juillet 2023

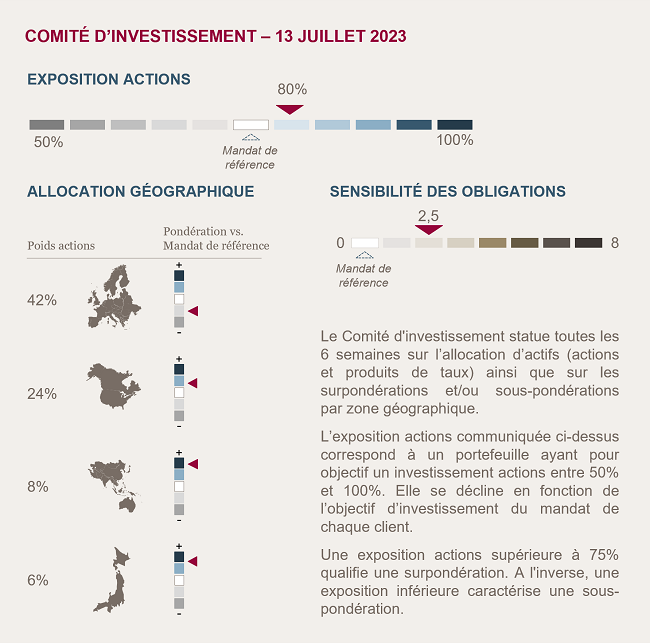

Nous maintenons notre surpondération sur les actions

L’activité économique surprend toujours à la hausse grâce au secteur des services alors même que le secteur manufacturier ralentit fortement dans toutes les zones géographiques. La réouverture de la Chine se fait à un rythme plus lent qu’attendu mais les perspectives de croissance ont toutes été revues en hausse ce trimestre.

Le secteur des services maintient l’inflation cœur à un niveau élevé aux États-Unis, comme en Europe. Cependant, compte tenu de l’évolution récente des prix de l'immobilier et des loyers, la baisse de l'inflation sous-jacente devrait s'amplifier dans les mois à venir.

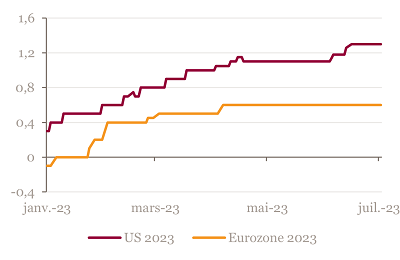

La pause dans la hausse des taux annoncée par la Fed et les hausses de taux annoncées par la BCE ne modifient pas la trajectoire des politiques restrictives. Aux États-Unis celle-ci s’accompagne d’un dégonflement du bilan de la Fed qui aurait des conséquences équivalentes à une ou deux hausses de taux supplémentaires. Mais l’essentiel de la hausse des taux directeurs reste bien derrière nous.

L'environnement actuel reste favorable aux actions en raison des faibles taux d'intérêt réels, de la modération en cours de l'inflation, d'une croissance économique plus solide que prévue et de la levée de la politique de lutte contre le Covid-19 en Chine. Les pressions sur les valorisations se relâchent et les perspectives de bénéfices des entreprises sont réévaluées à la hausse.

Nous confirmons notre stratégie sur les obligations

Malgré le report constant du « pivot » des banques centrales, la fin du resserrement monétaire est proche. Les niveaux élevés de taux limitent l’impact de leurs fluctuations sur les performances obligataires.

Nous maintenons le positionnement défensif sur les obligations, tout en augmentant légèrement la sensibilité de nos portefeuilles sur des obligations de très bonne qualité (BBB+/AA-).

Environnement économique et de marché

La désinflation se poursuit

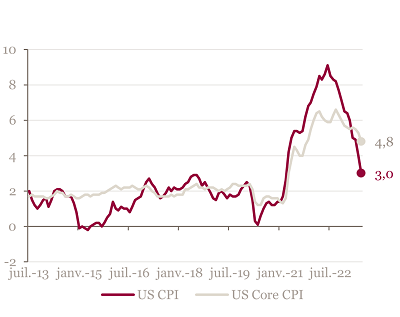

Les derniers chiffres publiés aux États-Unis montrent une dynamique de désinflation qui se poursuit. La très forte baisse de l’énergie, -24,1% et la modération de l’inflation dans les biens, +1,4%, expliquent en grande partie la baisse de l’inflation américaine à +3% en glissement annuel, un plus bas depuis plus de deux ans. Cependant, dans les services, la dynamique de prix reste haussière à +6,2% et à +5,7% pour les prix alimentaires.

Inflation aux États-Unis

Les éléments sous-jacents de ce chiffre, meilleur que prévu, mettent en évidence plusieurs changements : une variation mensuelle de l'inflation cœur de +0,16% ; le plus faible chiffre depuis février 2021, un ralentissement de la composante logement et un début de retournement dans les services malgré les hausses de salaire. De plus, compte tenu de la dynamique actuelle des prix de l'immobilier et des loyers, la baisse de l'inflation sous-jacente devrait s'amplifier dans les mois à venir. Pour rappel, l'immobilier représente à lui seul près de 60% du secteur des services et l'inflation dans les services hors-immobilier, en glissement annuel, continue de ralentir, +3,9% en juin.

Même si les membres de la banque centrale américaine restent prudents dans leur discours, ce chiffre renforce le scénario principal d’une seule hausse de taux supplémentaire aux Etats-Unis en 2023, avant une pause qui devrait assurer un « soft-landing » de l’économie américaine.

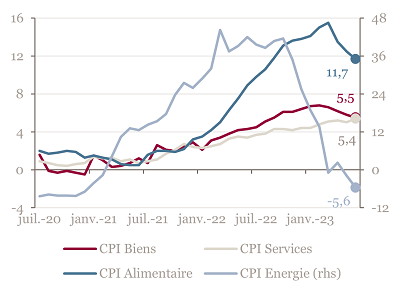

En Europe, alors que l’inflation globale baisse depuis octobre, l’inflation sous-jacente peine à entamer une réelle dynamique baissière. Un certain nombre de paramètres indiquent que la tendance va suivre, avec quelques mois de retard, la baisse observée outre-Atlantique. En effet, les prix à la production et les prix des intrants baissent fortement, tout comme les prix de l’énergie et des denrées alimentaires, ce qui permet ainsi d’atténuer la diffusion des tensions inflationnistes au reste de l’économie.

Inflation européenne décomposée

Même si l’inflation sous-jacente demeure encore à des niveaux élevés, l’activité économique semble ralentir plus fortement qu’aux États-Unis ce qui explique pourquoi le marché n’attend que deux hausses de taux supplémentaires par la Banque Centrale Européenne.

Au Japon, la persistance de l'inflation sème le doute au sein de la Banque Centrale. Certains membres de la Banque du Japon prévoient désormais que l'inflation ne reviendra pas en dessous de l'objectif de 2% avant la fin de l'exercice 2023 ce qui pourrait entraîner des changements de comportement des agents économiques et prolonger la période d'inflation au-delà des attentes initiales. Malgré ces dissensions, la banque centrale n'a pas jugé nécessaire de modifier sa politique monétaire. Bien que le marché des taux japonais se comporte mieux qu'il y a six mois, le rendement de l'obligation japonaise à 10 ans se rapproche toujours de 0,50%, borne haute du contrôle de la courbe des taux ; cela pourrait inciter le gouverneur K. Ueda à envisager des ajustements de ce mécanisme.

Une activité économique résiliente

Malgré un resserrement généralisé et historiquement très rapide des politiques monétaires partout dans le monde sauf en Chine, l'économie mondiale se montre plus résiliente que prévu. Les prévisions de croissance du PIB, en Europe comme aux Etats-Unis et dans les pays émergents, ne cessent d’être revues à la hausse depuis le début de l’année, sur fond de bons indicateurs macroéconomiques.

La consommation dans les services, notamment dans les loisirs & voyages, est très solide. Elle est notamment portée par un rattrapage des dépenses post-Covid ainsi qu'une demande croissante de services financiers dans un contexte de taux d'intérêt plus élevés. Les enquêtes d'activités continuent de signaler une forte croissance dans ce secteur et permettent au marché de l'emploi de rester extrêmement solide. En Europe et aux États-Unis, le taux de chômage est historiquement bas, atteignant respectivement 6,5% et 3,6%. Même si des disparités existent entre les secteurs, le nombre de postes vacants par chômeur aux États-Unis reste bien supérieur à 1, témoignant ainsi d'un marché de l'emploi encore tendu.

Porté par cette consommation résiliente, par un marché de l’emploi solide et par une confiance du consommateur qui s’améliore à partir de ses points bas, le risque de récession, considéré comme le scénario le plus probable en début d'année par les économistes, semble désormais écarté.

Croissance du pib attendue en 2023

Marchés

Même si les bonnes nouvelles macroéconomiques et des résultats d'entreprises meilleurs qu'attendus portent les marchés actions depuis le début de l'année en Europe et aux États-Unis, cette bonne performance s'explique principalement par une normalisation des niveaux de valorisation. Alors que tous les marchés présentaient une décote importante mi-2022, les niveaux de valorisations sont maintenant normalisés dans un environnement de compression des primes de risques sur l’ensemble des classes d’actifs.

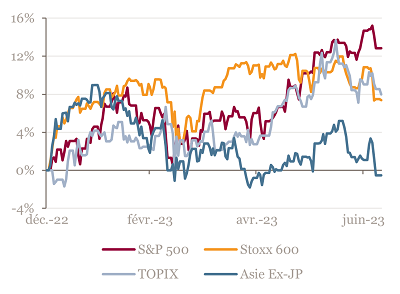

Le Stoxx 600 enregistre des gains de près de 8% cette année, tandis que le S&P 500 est proche de son plus haut annuel après une hausse de 2,8% sur les dernières semaines. En Asie, les fortes révisions des prévisions de bénéfices des entreprises suite aux déceptions sur la réouverture post-Covid, ont pesé sur les indices qui restent en territoire négatif pour 2023.

D’un point de vue sectoriel, ce sont les valeurs de croissance, les grandes capitalisations et les secteurs cycliques (comme la consommation discrétionnaire et les entreprises de technologies) qui soutiennent la hausse des marchés.

Au Japon, les indices sont en hausse de 20% depuis le début de l’année et dépassent leurs niveaux des années 1990. Pour un investisseur européen, toutefois, la forte dépréciation du yen limite les gains à +8%.

Performance des indices actions - En euro depuis le début de l’année

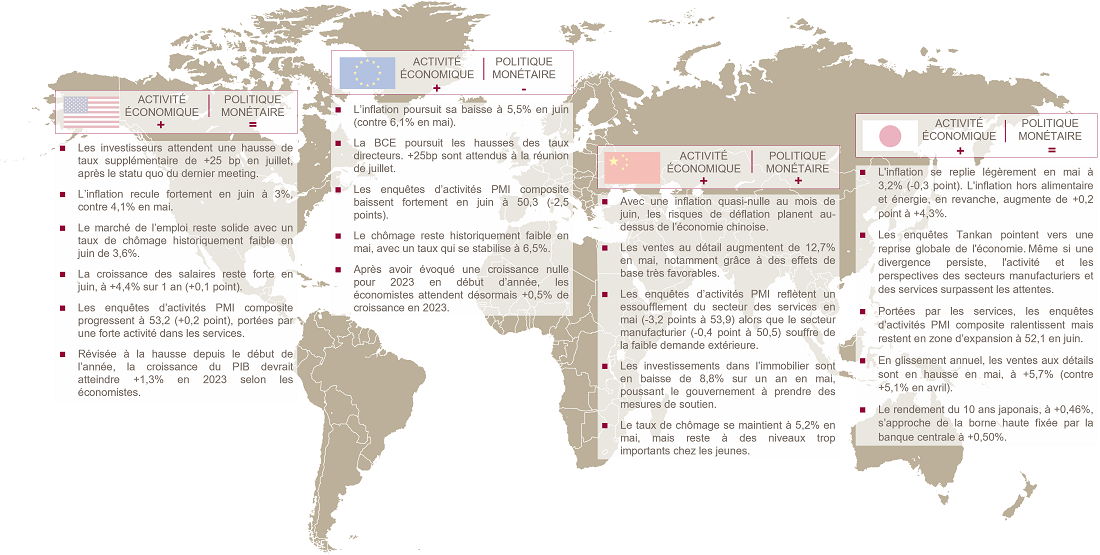

A retenir par zone géographique

---

Achevée de rédiger le 17 juillet 2023

Source Bloomberg - Mansartis au 13 juillet 2023

Les informations chiffrées contenues dans cette note sont issues en partie de sources externes considérées comme fiables. Toutefois, Mansartis ne saurait garantir leur caractère complet, exact et à jour.

Cette note n’est pas destinée à être distribuée ou utilisée par des personnes physiques ou morales ressortissantes ou résidentes d’un État, d’un pays ou d’une juridiction dans lesquels les lois et réglementations en vigueur interdisent sa distribution, sa publication, son émission ou son utilisation. Mansartis rappelle que tout investissement comporte des risques pouvant se traduire par des pertes financières. Dès lors, il est recommandé de se rapprocher de son conseiller au préalable de tout investissement.