Environnement & Perspectives

Depuis le début de l’année, le niveau d’incertitude sur les marchés financiers s’accroit. Cela nous conduit à poursuivre la réduction de notre exposition aux actions, dans un contexte où la croissance économique demeure toutefois positive.

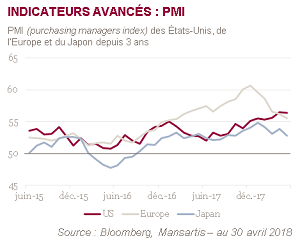

La croissance américaine, après neuf ans de reprise, reste vigoureuse. Les indicateurs avancés signalent même une accélération. Les PMI, à 56.4 points sont à leur plus haut niveau des trois dernières années. En revanche, depuis le début de l’année, l’Europe connait une décélération de sa croissance liée, notamment, à la hausse de l’euro fin 2017 et début 2018. Les PMI européens (bien qu’étant au-delà des 50 points marquant la limite entre expansion et contraction de l’économie) affichent à fin avril un repli à 56.2 points contre 60.6 points fin 2017. Toutefois, jusqu’à présent, les chiffres d’activités réelles, comme ceux de la production industrielle, restent positifs et ne montrent pas de décélération : +3% à fin avril en glissement annuel.

Les faits marquants de ce deuxième trimestre 2018 sont la hausse du prix du pétrole et la crise politique italienne.

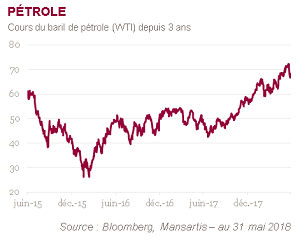

Fin mai 2017, le cours du baril de brut américain (WTI) était de 47$. Il est aujourd’hui revenu autour des 67$. Soit une hausse de plus 40% sur un an. La bonne santé de l‘économie mondiale et les mesures de l’OPEP pour limiter la production sont à l’origine de ce « choc pétrolier ». Si cette hausse a un impact négatif sur la croissance européenne, consommatrice de pétrole, pour les États-Unis en revanche, elle devrait avoir des conséquences positives. La forte baisse des cours en 2015-2016 avait conduit à une récession de l’industrie américaine. Une forte hausse devrait donc se traduire par un effet positif sur l’activité. Le secteur pétrolier représente environ 10% de l’économie américaine.

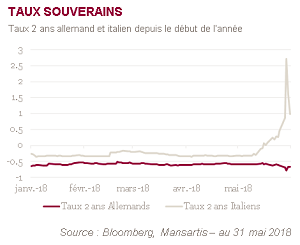

Le refus, dans un premier temps, du président de la République Italienne de nommer les ministres proposés par la coalition de la ligue du nord et du mouvement 5 étoiles a fait réagir les marchés obligataires : les taux italiens à 2 ans sont passés de -0.3% à près de 3% ! La crise politique italienne s’est traduite par un mouvement de « flight to quality » profitant notamment au dollar et à la dette allemande. Le spectre d’une crise de la zone euro a ressurgi brutalement. A la différence de l’épisode grec, l’Italie n’a pas besoin d’être « sauvée » par l’Union Européenne. Le pays pourrait, théoriquement, décider de passer outre les traités européens de stabilité monétaire. On s’interrogerait alors sur la question de la soutenabilité, pour l’Italie, d’emprunter sur les marchés à des taux élevés et sur la stabilité de la zone Euro elle-même. L’Italie étant le troisième pays de la zone en termes de PIB.

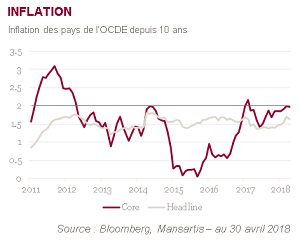

L’inflation reste globalement stable, sous le seuil des 2%, permettant aux Banquiers centraux de donner aux investisseurs de la visibilité sur les évolutions de leur politique monétaire.

La BCE devrait s’exprimer en juin ou en juillet sur la suite de son « Quantitative Easing ». La hausse brutale des taux souverains des pays du sud de l’Europe provoquée par la crise politique italienne devrait l’inciter à maintenir une politique accommodante.

Aux États-Unis en revanche, la Réserve Fédérale devrait poursuivre son resserrement monétaire. Le marché, symbolisé par le niveau des Futures Fed Funds, anticipe des taux directeurs américains autour de 2.25% à fin 2018 et autour de 2.75% à fin 2019 contre 1.75% aujourd’hui. Toutefois, la bonne tenue de la croissance américaine, un marché de l’emploi bien orienté et un choc pétrolier dont on attend des effets positifs sur l’économie, nous font craindre une accélération du rythme de resserrement monétaire. Cela constituerait une mauvaise surprise pour les investisseurs.

Le ralentissement de la croissance européenne, les incertitudes liées à la crise italienne et un resserrement des taux américains, potentiellement plus rapide qu’anticipé, nous incite à la prudence. D’autant plus que les niveaux de valorisation des marchés actions sont historiquement élevés.